来源:不二研究

今年双11,贝泰妮主品牌薇诺娜在天猫美容护肤首日GMV排名第7;但贝泰妮的业绩承压困局写在最新的三季报里。

10月29日,“国货之光”薇诺娜母公司贝泰妮(300957.SZ),公布2023年三季报,其营收净利增长背后隐忧暗藏。

据贝泰妮三季报发现:今年前三季度,贝泰妮毛利率下降至76.42%,营销费用率增加至46.75%。目前,贝泰妮主要面临毛利率下滑、高度依赖单一品牌等问题,在 「不二研究」看来,这主要是由于贝泰妮过高的营销费用摊薄毛利率;与此同时,贝泰妮的多产品矩阵尚未形成,单一品牌薇诺娜的营收贡献过高,也已成为其不可忽视的风险。

贝泰妮是一家日用化学产品制造业,,旗下拥有专注敏感肌肤护理的功效性品牌“薇诺娜”、“薇诺娜宝贝”、“泊缇诗”、“痘痘康”、“资润”等品牌。

截至11月2日A股收盘,贝泰妮报收75.79元/股,对应市值321.0亿元;对比今年2月的市值高点661.04亿元,其市值已经蒸发340.04亿元。

「不二研究」据其三季报发现:今年前三季度,贝泰妮总营收34.31亿元,同比增长18.51%;同期的净利润5.79亿元,同比增长11.96%。

目前,薇诺娜是贝泰妮主导产品,其对于单一品牌依赖程度仍未解。今年上半年,薇诺娜贡献收入占营收的比重仍高达97.45%。

此前5月的一篇旧文中(《被抛弃的“药妆茅”,贝泰妮两年市值蒸发700亿》),我们聚焦于贝泰妮两年市值蒸发700亿;尽管其营收净利保持增长,但两者增速持续放缓。

时至今日,贝泰妮不仅面临毛利率下滑、过度依赖单一品牌的问题,且直面多产品矩阵尚未形成的挑战。

国货之光下半场,贝泰妮如何寻找下一个薇诺娜"? 由此,「不二研究」更新了5月旧文的部分数据和图表,以下Enjoy:

"药妆茅"贝泰妮被资本市场“抛弃”了?

薇诺娜母公司贝泰妮于8月29日公布2023年半年报。数据显示,2023年上半年贝泰妮实现营收23.68亿元,同比增长15.52%;净利润4.50亿元,同比增长13.91%;毛利率达76.69%,略有下跌。

看似光鲜的业绩之下,贝泰妮内里问题重重。高昂的营销费用拖累毛利率、产品单一矩阵未成、研发投入不及同行、委托加工质量难控……烧钱营销逐渐失灵后,功能性护肤赛道迎来下半场。玩家云集、追兵络绎,贝泰妮还能高枕无忧吗?

营销费用拖累毛利率

“国货之光”薇诺娜,最开始只是个难以盈利的小项目。

2012年,滇虹药业为筹备上市,剥离了持续亏损的薇诺娜;贝泰妮接盘之时,还是化妆品经销商。两年后,原滇虹药业的董事长郭振宇“跳槽”至贝泰妮,正式开始深耕功能性护肤领域。

药企基因加持下,贝泰妮天生具备专业的底色,高专业度和医生资源壁垒是其价值所在。包含郭振宇在内,贝泰妮的一众高管皆具有药企专业背景。

▲图源:freepik

相比其他美妆品牌,其起家史也更具有医药色彩:早期布局医院和药房,作为“院线品牌”而闻名。2021年3月,贝泰妮成功登陆创业板,成为颇具盛名的“药妆茅”。

财报数据显示,2019-2022年及2023年前三季度,贝泰妮营收分别为19.44亿元、26.36亿元、40.22亿元、50.14亿元、34.31亿元,其中2023年前三季度增长率为18.51%;净利润分别为4.12亿元、5.44亿元、8.63亿元、10.51亿元、5.79亿元,其中2023年前三季度增长率为11.96%。

与同为功能性护肤品巨头的华熙生物相比,华熙生物(688363.SH)2023年前三季度营收42.21亿;净利润5.14亿元,虽然营收规模超过贝泰妮,盈利能力并不敌后者。

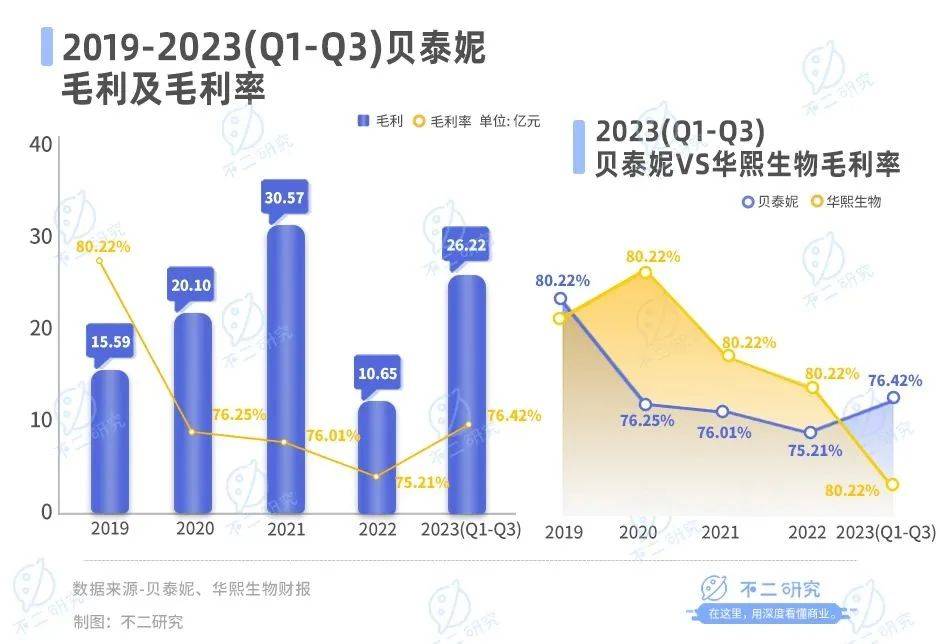

但业绩向好背后,亦暗藏颓势。财报显示,2019-2022年及2023年前三季度,贝泰妮毛利分别为15.59亿元、20.10亿元、30.57亿元、10.65亿元、26.22亿元;毛利率分别为80.22%、76.25%、76.01%、75.21%、76.42%;2023年前三季度,贝泰妮的毛利率从2022年前三季度的76.79%进一步下滑到76.42%。

与同行上市公司相比,贝泰妮毛利率略低于华熙生物。根据财报,2019-2022年及2023年前三季度,华熙生物毛利率分别为79.66%、81.41%、78.07%、76.99%、73.07%,尽管贝泰妮2020年被华熙生物迎头赶上,但在2022年成功反超华熙生物,今年前三季度,贝泰妮的毛利率仍然高于华熙生物。

对于贝泰妮来说,营销费用或许是摊薄毛利率的第一大因素。尽管早有争议,但营销费用过高的顽疾仍未得到解决。

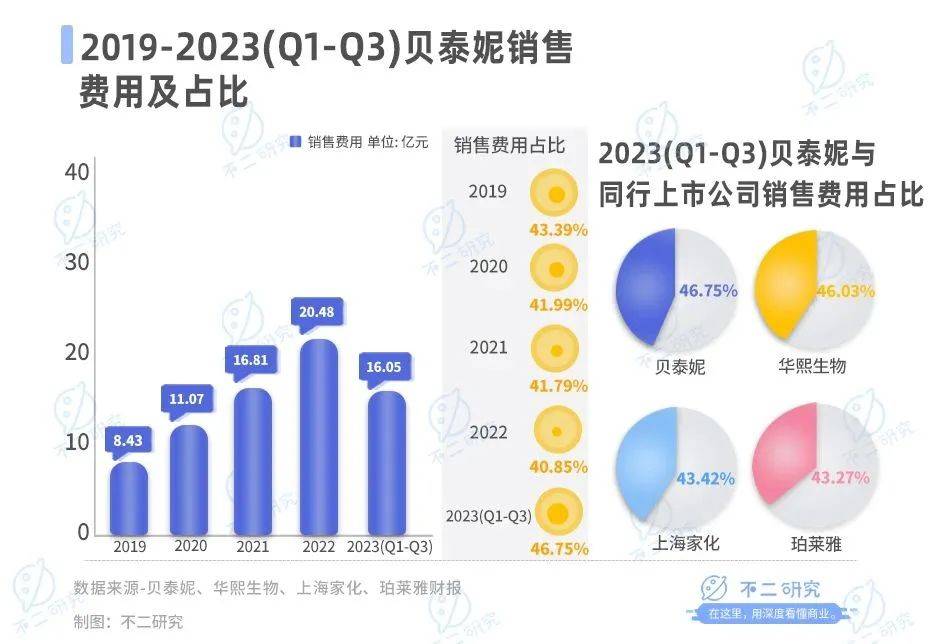

财报显示,贝泰妮销售费用率常年高于40%。2019-2022年及2023年前三季度,贝泰妮销售费用分别为8.43亿元、11.07亿元、16.81亿元、20.48亿元、16.05亿元,均高于净利润水平;销售费用占营收比重分别为43.39%、41.99%、41.79%、40.85%、46.75%。

护肤赛道本就具有重营销的特性。与同行竞对相比,贝泰妮的销售费用率并不算太高。三季报数据显示,2023年前三季度华熙生物、上海家化(600315.SH)和珀莱雅(603605.SH)的销售费用占营收比重分别为46.03%、43.42%和43.27%。

「不二研究」认为,虽然营收与销售费用同步增长,但不可否认后者所带来的巨大压力。贝泰妮的烧钱打法短期能够堆砌起高额的业绩,但长期来看不利于企业的健康发展,并非长久之计。虽然重营销能够迅速建立品牌优势;但营销带动的业绩能否一直保持正反馈,尚且不能给予肯定回应。

高度依赖单一品牌

薇诺娜是贝泰妮有且仅有的王牌。

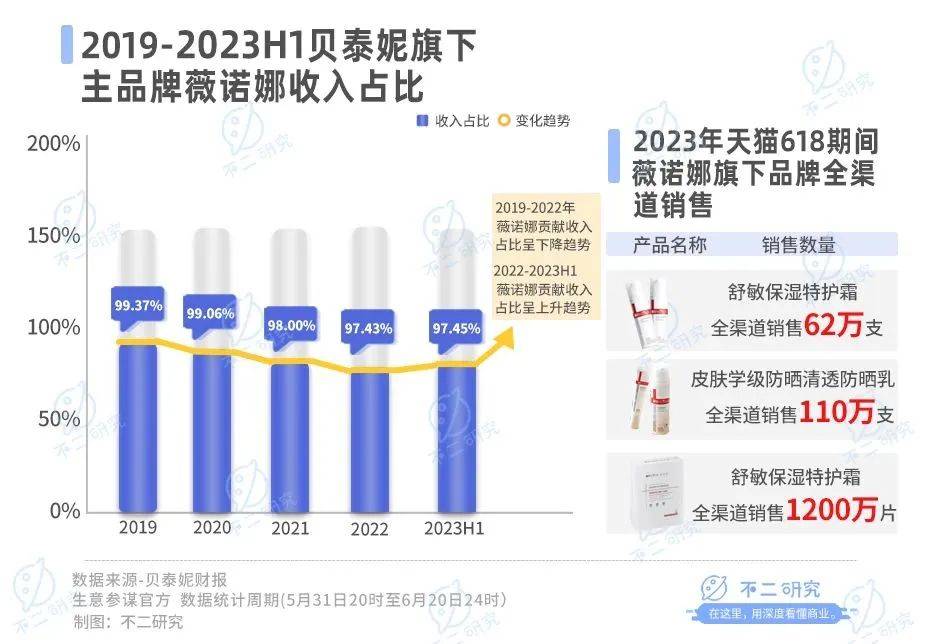

财报显示,2019-2023年上半年,薇诺娜贡献收入占营收的比重分别为99.37%、99.06%、98.00%、97.43%、97.45%;根据财报,2019-2022年薇诺娜贡献收入有所下降,尽管2023上半年该占比略有上升,但占比仍超过97%。

随着功能性护肤需求日益高企,薇诺娜的市场份额也水涨船高。据Euromonitor统计数据显示,2022年薇诺娜在护肤类产品市场中排名第八,较2021年爬升两位。此外,不仅在皮肤学级护肤品赛道市场排名第一,且市场份额达23.2%。

根据生意参谋官方数据,在天猫618期间(5月31日20时至6月20日24时)薇诺娜旗下大单品舒敏保湿特护霜全渠道销售62万支;皮肤学级防晒清透防晒乳全渠道销售110万支;“舒敏保湿”概念其他产品如舒缓修护冻干面膜全渠道销售1200万片。

此外,根据聚美丽数据显示,贝泰妮旗下品牌薇诺娜在天猫2023年“双11” 预售首日成交额排名第六;截至2023年10月25日,薇诺娜在抖音美妆GMV排名第六。

大单品打法简单高效。凭借薇诺娜,贝泰妮增强了产品用户粘性、提高了产品回购率;但硬币的另一面,是过于依赖单一产品的危机。

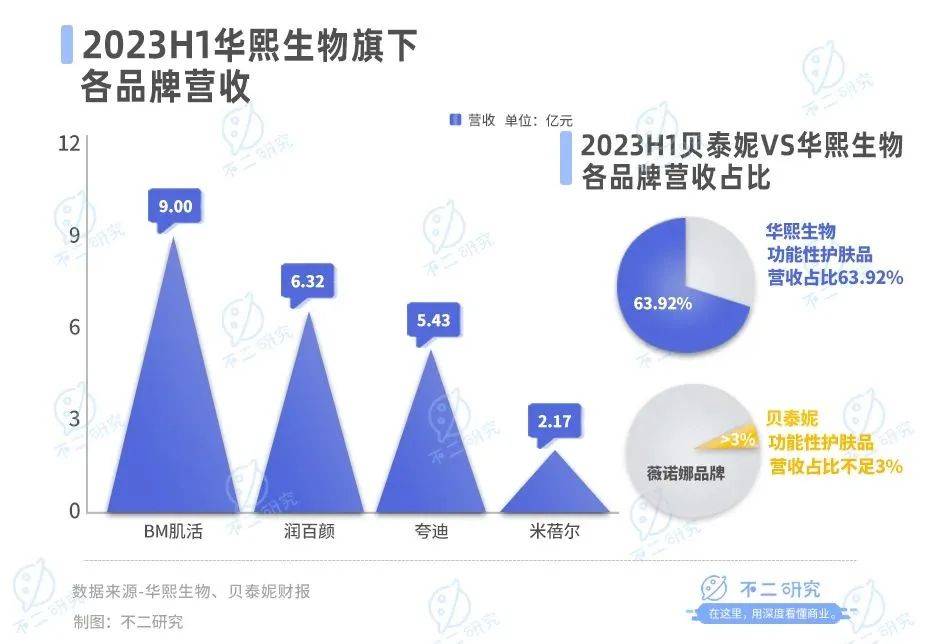

相比之下,华熙生物具有更完善的品牌矩阵。半年报显示,2023年上半年华熙生物旗下润百颜、夸迪、米蓓尔和BM肌活营收分别为6.32亿元、5.43亿元、2.17亿元和9.00亿元。子品牌各有偏重,支撑起华熙生物的产品架构。

而贝泰妮的多品牌策略则成效不显。其旗下WINONA Baby、AOXMED、Beforteen等其他品牌,2023上半年营收占比加起来都不足3%。

走红之前,贝泰妮主要靠医院、药店等线下渠道销售;如今,线上电商渠道已成为主要销售场景。

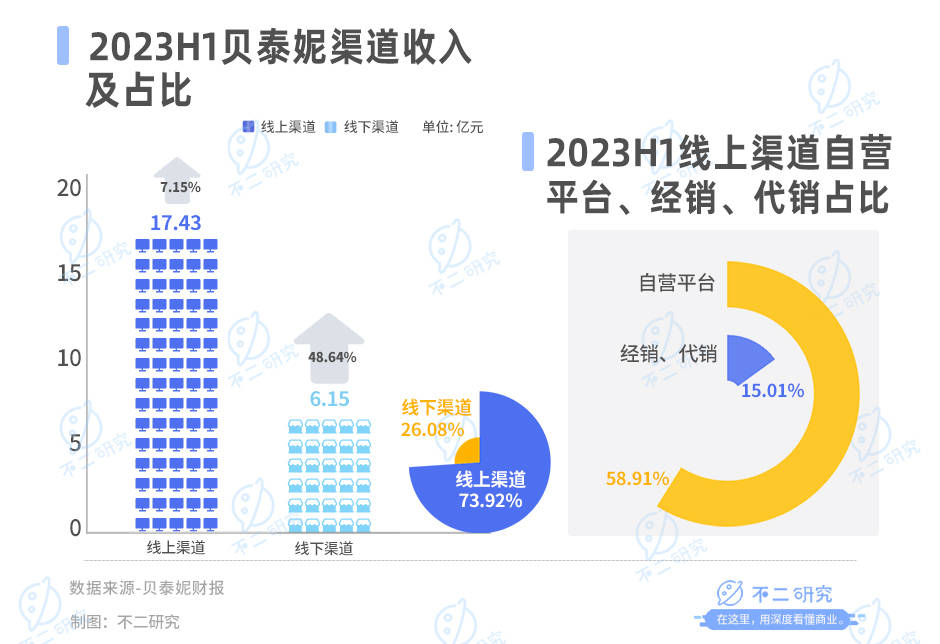

半年报显示,2023年上半年贝泰妮线上渠道收入共17.43亿元,同比增长7.15%,占总收入比重73.92%;线下渠道收入共6.15亿元,同比增长48.64%,占总收入比重26.08%。

当电商增量红利见顶,渠道僵化也造成贝泰妮的负累。

半年报显示,截至2023年上半年,在线上渠道收入中,贝泰妮自营平台的销售占比已达到58.91%;经销、代销占比15.01%。

从渠道上看,虽然上半年线下渠道呈上升趋势,但线上渠道增长欠佳,这或和阿里系、京东系的销售额下滑有关。

今年上半年,贝泰妮在淘宝、天猫等阿里系平台的营收为7.89亿元,同比下降3.41%;京东系的营收为1.33亿元,同比下降4.91%。

在过去三年里,由于成本高昂,贝泰妮一直将线下发展的重心放在发展分销渠道上。

2022年,贝泰妮开始加大布局线下渠道;半年报显示,今年上半年,尽管贝泰妮线下自营板块仅占总营收的0.59%,但其增速却高达515.46%;而线下分销与代销则占总营收的25.49%。

在「不二研究」看来,线上渠道是贝泰妮从小众走向大众的关键,但红利的见顶意味着贝泰妮必须加快谋变的步伐。经过多轮演化,全渠道已经不单单是线上线下的二维,亦衍生出不同商业模式的玩法。同时,面对竞争对手多元化产品矩阵的包围,贝泰妮迟早得培育出站得住脚的新品牌。

轻研发难觅护城河

贝泰妮的增长势头,很大程度上来自于整体市场的带动。

欧睿国际显示,2022年我国皮肤学级护肤品(功能性护肤)市场规模达到285.9亿元,同比增长6.8%。根据前瞻产业研究院数据,2023-2028年复合增速约为17.54%,预计到2028年中国功能性护肤品市场规模将达1224.4亿元。

高增速加上低渗透率,赋予了功能性护肤市场较大的发展潜力。

风口既现,资本抢跑,玩家如云。成立于2019年的功效护肤品牌溪木源,短短一年半已获6轮融资;新锐国货面膜品牌C咖在2021年1月已完成B轮融资,投资方不乏SIG、顺为资本等知名机构;完成新一轮融资的还有颜效笙、一期一会、种子宣言等新品牌。

追兵来势汹汹,开拓除薇诺娜之外的新品牌已经刻不容缓。贝泰妮也在尝试复刻下一个“薇诺娜”。「不二研究」认为,贝泰妮的医药基因优势、医院引流和专业背书,是成功打造薇诺娜的诀窍,也是能否复刻的关键所在。

从郭振宇的规划来看,婴幼儿护肤品牌在战略规划中的优先级最高。在半年报中,贝泰妮披露,将“薇诺娜baby”相继入驻孩子王、爱婴室、登康等母婴垂直渠道。

▲图源:薇诺娜官微

根据艾媒咨询数据显示,中国婴童护肤行业市场规模在2022年出现短暂下跌,预计在2023年,中国婴童护肤行业市场增长率达14.6%,市场规模达157.3亿元。

而在高端化道路上,贝泰妮的进程也不甚乐观。此前,贝泰妮就推出了高端皮肤修护品牌Beauty Answers,定位是医美术后护肤品,主要渠道是在整形医院等线下渠道,起量模式还在摸索当中。

除此之外,贝泰妮还有几个痼疾待解。

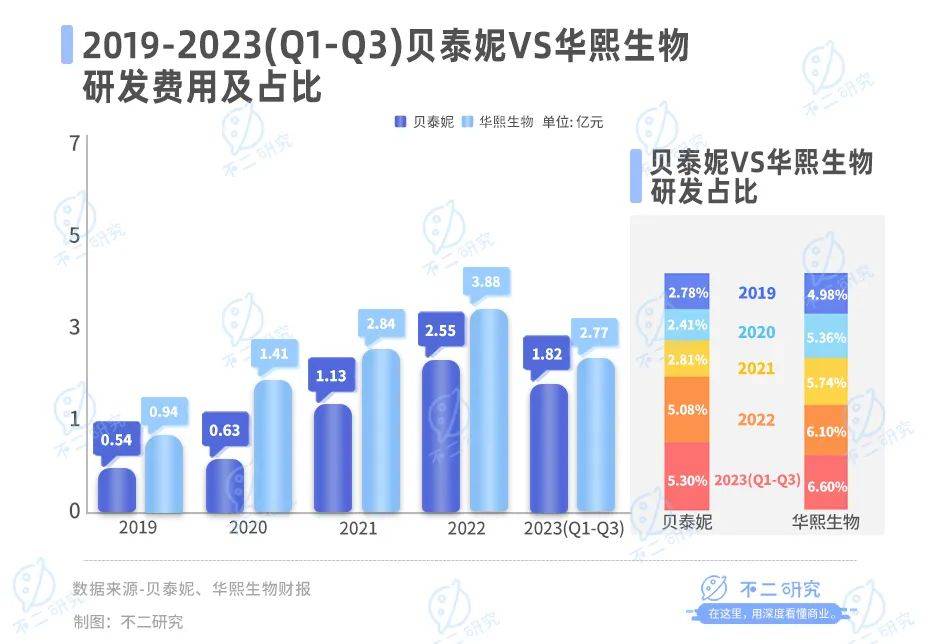

首先,是贝泰妮“专业”底色下相对匮乏的研发投入。财报数据显示,2019-2022年及2023年前三季度,贝泰妮研发费用分别为0.54亿元、0.63亿元、1.13亿元、2.55亿元、1.82亿元,占营收比重分别为2.78%、2.41%、2.81%、5.08%、5.30%。

反观华熙生物,2019-2022年及2023年前三季度研发费用分别为0.94亿元、1.41亿元、2.84亿元、3.88亿元、2.77亿元,占营收比重分别为4.98%、5.36%、5.74%、6.10%、6.60%,均高于贝泰妮的投入水平。

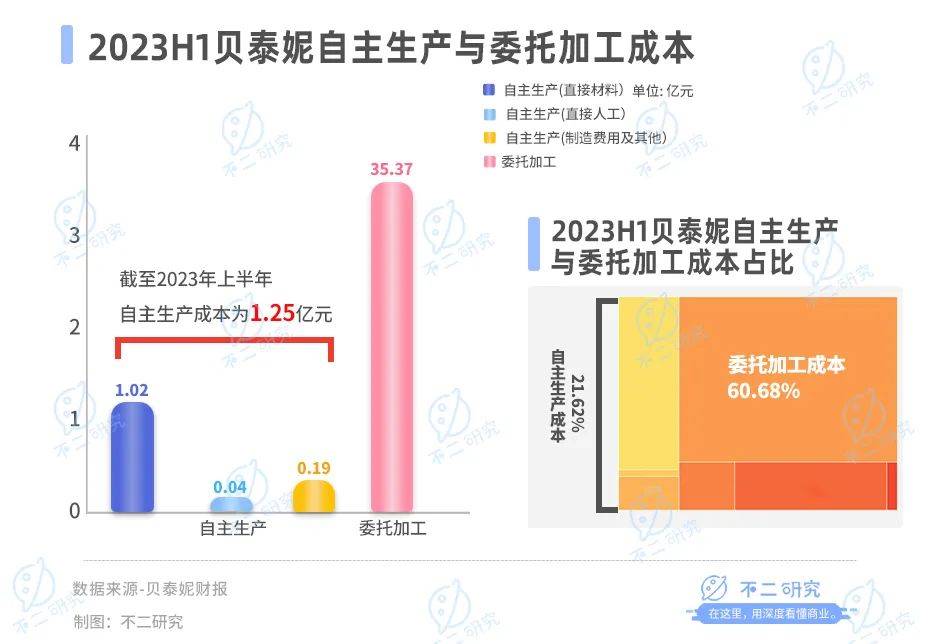

其次,是贝泰妮广受诟病的委托加工模式。半年报显示,2023年上半年贝泰妮自主生产和委托加工的成本分别为1.25亿和3.54亿元,占营业成本的比重分别为21.62%和60.68%,委托生产仍占主导。

根据贝泰妮发展规划,新中央工厂于2023年3月在昆明竣工,提高自主生产产能并降低委托加工比例,计划年产值50亿,但未来公司生产仍将维持自产和外协相结合的方式。

由于功能性护肤产品天然具备更高的质量要求,即使身处重营销的行业,贝泰妮的立身之本也应是持续的产品力和研发实力。在营销和研发的博弈中,贝泰妮若无法有效地推动研发并控制质量,将很难在群雄逐鹿的赛道中突围,更不必谈再造“薇诺娜”。

如何寻找下一个“薇诺娜”?

从小众到破圈,贝泰妮已然实现蜕变。

但今时不同往日,贝泰妮仍有诸多问题待解:高昂的营销费用拖累毛利率、产品单一矩阵未成、研发投入不及同行……

在 「不二研究」看来,这主要是由于贝泰妮过高的营销费用摊薄毛利率;与此同时,贝泰妮的多产品矩阵尚未形成,单一品牌薇诺娜的营收贡献过高,也已成为其不可忽视的风险。

国货之光下半场,贝泰妮如何寻找下一个薇诺娜"?

本文部分参考资料:

1. 《贝泰妮估值、业绩、股价的三角地带》,节点财经

2. 《研发驱动业绩增长 贝泰妮前三季度营收同比增19% 渠道多元化布局现雏形》,财联社

3.《贝泰妮新中央工厂在昆明投产》,人民网

4.《药企入局婴童功能护肤赛道》,广州日报

作者 | 艺馨 豆乳拿铁

排版 | Cathy

监制 | Yoda

出品 | 不二研究

2024-01-18

2024-01-18

14267

14267

乐华娱乐暴跌80%、市值缩水18亿,王一博也难“救市”

2024-01-08

2024-01-08

17047

17047

涨价也救不了腾讯音乐,赚钱只是昙花一现?

2023-12-06

2023-12-06

15956

15956

上半年营收下滑12%,柠萌影视也“卷”微短剧

2023-11-28

2023-11-28

17350

17350

13%收入来自于贴牌代工,波司登如何闯关高端化?

2023-11-13

2023-11-13

15574

15574

营收净利双降、市值蒸发50亿,莱克电气苦战双11

2023-11-13

2023-11-13

15574

15574

营收净利双降、市值蒸发50亿,莱克电气苦战双11

2023-11-07

2023-11-07

26120

26120

良品铺子、三只松鼠、来伊份双11内卷!谁是“新王”?

2023-10-18

2023-10-18

19887

19887

上半年亏损4.69亿元,微盟盈利困局难解

2023-08-30

2023-08-30

14118

14118

半年营收下滑20%,阅文还有AI新故事?

2023-08-28

2023-08-28

13391

13391

濒临退市、市值暴跌,每日优鲜能否靠2亿融资“续命”?