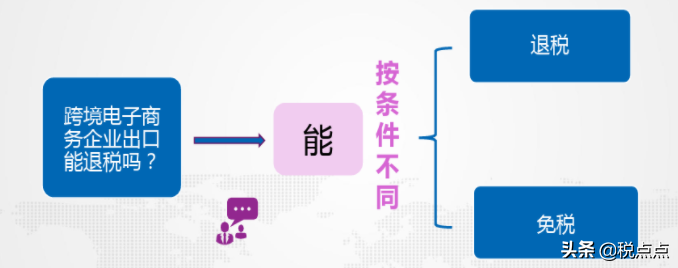

- 跨境电商出口退(免)税基本要素

- 跨境电商出口退(免)税申报流程

- 跨境电商出口退(免)税相关政策文件

出口货物通过综试区所在地海关,办理电子商务出口申报手续;

出口货物不属于财政部和税务总局根据国务院决定明确取消出口退(免)税的货物;

在综试区注册,并在注册地跨境电子商务线上综合服务平台登记出口日期、货物名称、计量单位、数量、单价、金额。

与退税的主要区别:未取得有效进货凭证。 跨境电商出口退(免)税申报流程

01、《国务院办公厅转发商务部等部门关于实施支持跨境电子商务零售出口有关政策意见的通知》(国办发[2013] 89号)

02、《财政部、国家税务总局关于跨境电子商务零售出口税收政策的通知》( 财税[2013] 96号)

03、《财政部税务总局商务部海关总署关于跨境电子商务综合试验区零售出口货物税收政策的通知》(财税[2018]103号)

04、《中国(兰州)跨境电子商务综合试验区零售出口货物免税管理办法》的公告》

[2018]17号)

政策依据01、国家税务总局关于发布(出口货物劳务增值税和消费税管理办法>的公告》(国家税务总局公告2012年第24号)

02、《财政部国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税[2012] 39号)

03、《中华人民共和国增值税暂行条例》第二条第款规定:纳税人出口货物,税率为零《中华人民共和国消费税暂行条例》第十条规定:对纳税人出口应税消费品,免征消费税。

所得税优惠政策- 国家税务总局关于跨境电子商务综合试验区零售出口企业所得税核定征收有关问题的公告》(国家税务总局公告2019年36号)

- 在综试区注册,并在注册地跨境电子商务线.上综合服务平台登记出口日期、货物名称、计量单位、数量、单价、金额。

- 出口货物通过综试区所在地海关办理电子商务出口申报手续。

- 出口货物未取得有效凭证,其增值税、消费税享受免税政策的。

(符合小微企业所得税优惠条件的,可享受其优惠政策;符合《中华人民共和国企业所得税法》第二十六条免税收入的,可享免税。)

2023-06-09

2023-06-09

16559

16559

跨境电商信息流广告素材怎么做

14725

14725

想要做跨境电商?你需要了解这些

18237

18237

做亚马逊跨境电商广告成本应该如何控制

2023-06-09

2023-06-09

16079

16079

年入39亿,畅销50国,又一个跨境电商要上市了